Современные ИИ технологии позволяют бизнесу быстро адаптироваться к новым условиям рынка и эффективно решать повседневные задачи. Одним из ключевых направлений развития стало создание универсальных сервисов, позволяющих автоматизировать процессы разработки сайта, генерации изображений и формирования брендовых названий на базе ИИ. Рассмотрим подробнее три инструмента, которые значительно упрощают жизнь предпринимателям и владельцам малого бизнеса.

Создание сайта

Сегодня существует огромное количество платформ-конструкторов, которые предлагают создать сайт бесплатно. Такие инструменты идеально подходят для тех, кто хочет начать бизнес с минимальными затратами. Они предоставляют интуитивно понятный интерфейс, богатый выбор шаблонов дизайна и широкие возможности кастомизации. Конструктор позволяет легко добавить страницы, наполнять их контентом, интегрировать платежные системы и настраивать SEO оптимизацию. Это особенно полезно для начинающих предпринимателей, которым важно сэкономить бюджет и сосредоточиться на развитии продукта или услуги.

ИИ генератор картинок

Еще одним мощным инструментом является ИИ генератор картинок онлайн бесплатно. Эти сервисы способны создавать уникальные визуализации практически мгновенно. Достаточно ввести короткое текстовое описание желаемого изображения, и система генерирует качественный контент, соответствующий запросу. Например, можно заказать иллюстрацию для логотипа, обложки соцсетей или оформления посадочной страницы. Подобные генераторы помогают избежать значительных расходов на графического дизайнера и ускорить процесс запуска маркетинговых кампаний.

Генератор названий бренда

Для успешного продвижения товара или услуги важное значение имеет правильное название бренда. Чтобы облегчить этот процесс, были разработаны специальные программы — генераторы названий бренда. Пользователь вводит ключевые слова, описывает целевую аудиторию и отрасль, а сервис автоматически формирует список возможных вариантов. Этот инструмент экономит массу времени и помогает выбрать запоминающееся и привлекательное наименование, которое станет основой эффективной стратегии брендинга.

Таким образом, современные IT-решения открывают перед бизнесом новые горизонты возможностей. Универсальные конструкторы сайтов, ИИ-генераторы картинок и генераторы названий брендов делают запуск проектов доступным даже начинающим предпринимателям. Благодаря таким инструментам, каждый владелец бизнеса получает шанс выйти на рынок быстрее и эффективнее, увеличивая шансы на успех и рост своей компании.

Сегодня многие организации сталкиваются с двумя важными задачами: защитой конфиденциальной информации и повышением производительности сотрудников. Для решения первой задачи используются DLP системы (Data Loss Prevention), а вторая решается посредством инструментов учета рабочего времени и контроля работы сотрудников. Рассмотрим подробнее каждую категорию продуктов.

Что такое DLP система?

DLP система представляет собой комплекс мер и технологий, направленных на предотвращение утечек важной информации за пределы организации. Она контролирует доступ пользователей к данным, фиксирует попытки несанкционированного копирования, передачи файлов, а также предотвращает возможные угрозы безопасности. Основные преимущества внедрения DLP включают:

- защиту коммерческой тайны и персональных данных,

- соблюдение требований законодательства и стандартов информационной безопасности,

- снижение рисков финансовых потерь вследствие утечки данных.

Современные DLP-решения предлагают широкий спектр функций, включая мониторинг активности пользователей, фильтрацию сетевого трафика, шифрование данных и автоматическое обнаружение угроз. Они позволяют компаниям контролировать процессы обработки данных и минимизировать риски нарушения конфиденциальности.

Учет рабочего времени

Следующая важная задача организаций связана с эффективным управлением ресурсами персонала. Для этого существуют инструменты учета рабочего времени, позволяющие отслеживать активность сотрудников на рабочих местах. Эти решения помогают руководителям получать объективную картину загруженности команды, анализировать продуктивность отдельных работников и оптимизировать рабочие процессы.

Наиболее распространенными инструментами являются программы автоматического отслеживания активности на компьютере сотрудника, онлайн-календари и специализированные сервисы планирования задач. Среди преимуществ внедрения таких систем выделяют:

- повышение дисциплины среди сотрудников,

- сокращение временных затрат на рутинные операции,

- улучшение качества управления проектами.

Эффективный учет рабочего времени позволяет своевременно выявлять проблемы производительности и оперативно реагировать на возникающие трудности.

Контроль работы сотрудников

Помимо автоматизированного учета времени, важным аспектом является качественный контроль работы сотрудников. Это подразумевает наблюдение за выполнением обязанностей каждым работником, оценку результатов и выявление слабых мест в процессе работы. Сегодня существует множество решений, позволяющих осуществлять этот контроль дистанционно и эффективно.

Среди наиболее популярных подходов можно отметить видеонаблюдение, мониторинг действий на экране компьютера, а также использование специализированных сервисов аналитики поведения сотрудников. Такие системы предоставляют руководству исчерпывающие отчеты о действиях каждого работника, позволяя принимать обоснованные управленческие решения.

Итоги обзора

Подводя итог, отметим, что современные технологии позволяют организациям значительно повысить уровень защищенности своей инфраструктуры и увеличить эффективность труда сотрудников. Инструменты типа DLP системы, программного учета рабочего времени и качественного контроля работы сотрудников становятся неотъемлемой частью успешного бизнеса. Однако важно помнить, что внедрение таких решений должно сопровождаться четким пониманием целей и задач компании, а также грамотным выбором подходящего инструмента.

Содержание

- Методы учета

- Технологические карты

- Списание материалов

- Оптимизация учета

- Часто задаваемые вопросы

Грамотное управление запасами — один из ключевых факторов рентабельности бьюти-бизнеса. Расходные материалы составляют значительную часть себестоимости услуг, и чем лучше будет организована процедура учета, тем большей окажется итоговая выручка. Незначительные на первый взгляд потери, связанные с перерасходом товара, могут вылиться в сотни тысяч рублей упущенной прибыли. Объясняем, как организовать учет и списание расходных материалов в салоне красоты.

Методы учета

Существует несколько подходов к организации учета товаров. Выбор конкретного метода зависит от масштабов бизнеса и специфики оказываемых услуг. Для достижения наилучшего результата многие предприниматели комбинируют эти подходы, адаптируя их под свои рабочие процессы.

Количественный учет

Этот метод предполагает поштучный или повесовой учет каждой единицы товара на складе. Администратор или ответственный сотрудник фиксирует все поступления и списания материалов, регулярно проводя инвентаризацию для сверки фактических остатков с учетными данными. Количественный подход дает максимальную детализацию и позволяет точно контролировать движение каждой позиции, но является трудозатратным при ручном ведении, особенно в салонах с большим ассортиментом продукции.

Суммовой учет

При суммовом учете отслеживается общая стоимость материалов на складе без детальной разбивки по номенклатуре. Этот метод значительно проще в реализации: учитываются лишь суммы по приходным и расходным документам. Однако у него есть существенный недостаток — невозможность отследить перерасход или недостачу конкретных позиций. Суммовой учет может подойти для небольших студий с ограниченным набором услуг, но для крупных сетевых заведений этих данных будет недостаточно.

Автоматизированный учет

Современный и наиболее эффективный подход, который объединяет преимущества количественного и суммового методов, исключая их недостатки. Специализированные программы по типу 1С:Салон красоты «берут на себя» всю рутину: от оприходования товаров до автоматического списания материалов по факту оказания услуги. Система сама напомнит о необходимости пополнить запасы, сформирует отчеты о рентабельности и поможет выявить наиболее затратные процедуры.

Специфика учета для разных услуг

Нормы расхода материалов кардинально различаются в зависимости от типа услуги. Точный расчет себестоимости требует индивидуального подхода к каждой процедуре, будь то стрижка, сложное окрашивание или аппаратный маникюр.

Стрижка

На первый взгляд, учет материалов для стрижки кажется простым: шампунь, бальзам, стайлинг. Однако даже здесь есть нюансы. Расход средств зависит от длины и густоты волос клиента. Чтобы избежать перерасхода, рекомендуется использовать дозаторы и установить усредненные, но экономически обоснованные нормы списания (например, в миллилитрах или граммах) для коротких, средних и длинных волос.

Окрашивание

Окрашивание — одна из самых материалоемких услуг, чья себестоимость складывается из множества компонентов: краситель, оксидант, порошок для осветления, уходовые средства, защитные препараты и одноразовая продукция. Расход краски напрямую зависит от длины, густоты волос и сложности техники. Именно для таких процедур критически важно внедрение технологических карт, где прописаны точные граммовки для каждого конкретного случая.

Маникюр и педикюр

В ногтевом сервисе список расходников также весьма обширен: лаки, базы, топы, обезжириватели, ремуверы, масла, кремы, а также большое количество одноразовых материалов (пилки, салфетки, перчатки). Именно поэтому важно вести учет не только дорогостоящих гель-лаков, но и сопутствующих товаров. Функционал 1С: Салон красоты позволяет списывать материалы комплексно, привязывая к услуге сразу весь набор необходимых средств и автоматически формируя критические остатки.

Технологические карты

Как составлять

Технологическая карта — внутренний документ, который помогает стандартизировать процедуру или услугу, закрепив точную норму расхода каждого материала. Составление такой карты включает несколько шагов:

- Определите этапы процедуры. Подробно распишите каждый шаг: мытье головы, нанесение красителя, уход после окрашивания;

- Зафиксируйте все материалы. Укажите полный перечень расходников, используемых на каждом этапе, включая одноразовую продукцию;

- Проведите контрольные замеры. Взвесьте каждый используемый продукт на электронных весах до и после использования, чтобы вывести среднее значение;

- Утвердите нормативы. Занесите полученные данные в технологическую карту и утвердите новый производственный стандарт для всех мастеров салона.

Как использовать

Технологическая карта — основа для списания материалов в CRM. Когда администратор закрывает визит клиента, программа автоматически списывает со склада все товары, указанные в карте для данной услуги. Это исключает вероятность ошибок и дает возможность отслеживать количество актуальных остатков.

Списание материалов

Документация

Основным документом для списания материалов является «Акт о списании», который может формироваться автоматически в учетной системе. В нем указывается наименование, количество и стоимость списанных товаров, а также основание для списания (например, оказание услуг за определенный период).

Порядок списания

В идеале, списание должно происходить в момент оказания услуги. Наличие программы автоматизации позволяет проводить этот процесс мгновенно, без участия персонала. Все товары списываются со склада, как только администратор проводит оплату за визит, а не в конце рабочего дня.

Оптимизация учета и списания

Автоматизация

На примере кейсов, которые публикуются в блоге 1С: Салон красоты можно увидеть реальный эффект после автоматизации. Время, которое администраторы тратят на рутинные операции, включая складской учет, сокращается до 80%, а руководитель получает возможность принимать решения, основанные на точных цифрах.

Внедрение системы штрих-кодирования

Наличие сканера штрих-кодов значительно ускоряет процессы приемки товара и проведения инвентаризации. Администратору не нужно вручную искать товар в номенклатуре — достаточно отсканировать штрих-код, и система сама добавит позицию в приходную накладную или инвентаризационную ведомость.

Обучение персонала

Даже самая продвинутая программа не принесет результата, если сотрудники не будут понимать, как ее использовать. Важно объяснить персоналу принципы работы с технологическими картами и донести важность точного соблюдения норм расхода, чтобы сформировать правильное отношение к материальным ценностям компании.

Часто задаваемые вопросы

Как часто нужно проводить инвентаризацию?

При автоматизированном учете достаточно проводить полную инвентаризацию раз в квартал или раз в полгода. Для более дорогостоящих и ходовых позиций можно установить график выборочных проверок раз в месяц.

Что делать, если фактический расход не совпадает с нормой?

Причины могут быть разными. Возможно, новый мастер еще не привык к нормам или изменилась консистенция продукта. При обнаружении несоответствия следует провести повторные замеры и скорректировать нормативы.

Как бороться с воровством материалов?

Лучший способ профилактики — прозрачная система учета. Когда персонал знает, что движение каждой баночки отслеживается, соблазн для злоупотреблений резко снижается.

Вывод

Переход от ручного учёта материалов к автоматизации позволяет не только сократить издержки, но и получить в свое распоряжение мощный управленческий инструмент. 1С:Салон красоты является лидером рынка программного обеспечения для бьюти-предприятий и предлагает комплексное решение основных рабочих задач. С помощью системы можно контролировать складские остатки в реальном времени, рассчитывать себестоимость услуг и анализировать прибыльность бизнеса.

Содержание

- Возможности CRM

- Преимущества CRM

- Как выбрать CRM

- Часто задаваемые вопросы

Управление современной стоматологией требует не только знаний из области медицины, но и наличия эффективных бизнес-инструментов по типу CRM. Актуальность внедрения подобных систем подтверждается глобальными трендами. По данным Global Market Insights, в 2023 году размер рынка CRM в здравоохранении был оценен примерно в 17,9 миллиарда долларов, а уже к 2032 году его ожидает рост на 11,6%. Рассказываем о возможностях и преимуществах специализированных программ для стоматологии и объясняем, на что обращать внимание при выборе ПО.

Возможности CRM

Сбор данных

Основа любой CRM — централизованная база данных. В контексте стоматологии это значит, что система автоматически собирает и хранит всю информацию о пациентах: от контактных данных и истории посещений до рентгеновских снимков и планов лечения. Благодаря такому подходу, администратору не придется тратить лишнее время на поиск бумажной карты, а у врача будет возможность мгновенно получить доступ к истории болезни.

Коммуникация с пациентами

В CRM можно настроить автоматическую отправку сообщений о предстоящих приемах, специальных предложениях или поздравлений с днем рождения. Кроме того, функционал программы 1C: Медицина. Стоматологическая клиника предусматривает интеграцию с IP-телефонией, которая позволяет фиксировать все входящие/исходящие звонки и контролировать качество работы персонала.

Планировщик задач

Организация рабочего процесса в клинике — сложная задача с множеством переменных: графики врачей, занятость кабинетов, доступность оборудования. CRM-система имеет встроенный визуальный планировщик, с помощью которого можно записывать пациентов на прием, избегая накладок и пересечения записей. В программе также удобно ставить задачи, например, перезвонить пациенту или заказать материалы для лаборатории.

Отчетность и аналитика

Наличие CRM дает возможность просматривать отчеты по ключевым показателям эффективности: количество первичных и повторных пациентов, средний чек, загруженность врачей, эффективность рекламных каналов. Детальная аналитика помогает понять, какие услуги приносят наибольшую прибыль, чтобы принять взвешенные управленческие решения и оптимизировать маркетинговый бюджет.

Когда Ани, основательница С-Три-Эстейт, открывала свою клинику, она сразу решила отказаться от ручного учета и использовать программу 1С: Медицина. Стоматологическая клиника. Как итог — сегодня возвратность пациентов составляет около 80%, что выше среднего по рынку. «Без автоматизации мы бы не справились, — говорит Ани. — Это экономит время, упрощает работу и дает возможность сосредоточиться на качестве лечения».

Преимущества CRM

Для владельца стоматологии

1. Снижение затрат

Автоматизация рутинных процессов напрямую влияет на сокращение издержек. Система «берет на себя» задачи по обзвону пациентов для подтверждения записи, рассылке уведомлений и формированию стандартной документации. Это позволяет администраторам уделять больше внимания пациентам, находящимися непосредственно в клинике.

2. Оптимизация отчетности

Благодаря CRM, владелец получает полный контроль над финансовыми и операционными показателями. Отчеты по доходам, расходам, движению денежных средств и рентабельности клиники доступны в любое время, что помогает оперативно реагировать на любые отклонения или кризисы.

3. Мониторинг продуктивности

Наличие CRM позволяет объективно оценивать работу каждого сотрудника. Система показывает, сколько пациентов принял каждый врач, какова его выручка и процент выполненных планов лечения. Это дает возможность внедрить прозрачную систему мотивации (KPI) для выявления потенциальных точек роста своей команды.

Для врача-стоматолога

1. Онлайн-база клиентов

С 1С: Медицина. Стоматологическая клиника врачу не понадобится тратить время на поиск и изучение бумажных карт. Вся информация — от диагнозов и снимков до предыдущих планов лечения — будет структурирована в одной программе, что даст возможность полностью погрузиться в лечебный процесс.

2. Электронные медкарты

Ведение медицинских записей в электронном виде значительно упрощает работу стоматолога. Наличие стандартизированных шаблонов документации ускоряют ее заполнение и минимизируют риск ошибок. Данные, внесенные в систему, также могут использоваться для формирования счетов на оплату или различных справок.

3. Зубная формула

Функционал CRM для стоматологии включает интерактивную зубную формулу — визуальный инструмент, где врач может отмечать состояние каждого зуба (здоров, кариес, пломба, коронка, удален) и предоставлять наглядные планы лечения. Такой подход не только повышает доверие пациентов, но и упрощает понимание необходимости процедур.

Для администратора

1. Онлайн-запись

Интеграция виджета 1С: Медицина. Стоматологическая клиника с сайтом стоматологии и онлайн-картами позволяет пациентам бронировать часы приема в любое удобное время, даже ночью. Это снижает нагрузку на администраторов, уменьшая количество пропущенных звонков, и делает процесс записи более удобным.

2. Автоуведомления

Система может автоматически отправлять пациентам напоминания о предстоящих визитах за день или несколько часов до приема. Такой подход помогает значительно снизить процент неявок и отмен, что, в свою очередь, уменьшает простои в работе стоматологов, повышая доходность учреждения.

3. Умные помощники

При входящем звонке система может автоматически определить пациента по номеру телефона и мгновенно вывести на экран его карточку. Это дает возможность не только сразу обращаться к человеку по имени, но и просматривать историю его визитов в режиме реального времени, что упрощает понимание запроса.

Как выбрать CRM

В первую очередь, необходимо определиться с типом решения: «облако» или «коробка». Каждый вариант имеет свои плюсы и минусы.

Облако

Облачная CRM (SaaS) размещается на серверах провайдера, который предоставляет доступ к системе через интернет по подписке. Плюсами такого решения являются отсутствие необходимости покупки дорогостоящего серверного оборудования, а также бесплатная техническая поддержка и обновления. К минусам можно отнести зависимость качества интернет-соединения, хранение данных на сторонних серверах и ограниченные возможности индивидуальной настройки.

Коробка

Коробочная CRM устанавливается клиникой на собственные серверы, а сама лицензия на программное обеспечение приобретается только один раз. Плюсами такого решения являются полный контроль над данными, независимость от интернета (работа в локальной сети) и широкие возможности для доработок или интеграции с другим оборудованием. К минусам можно отнести высокие затраты на покупку, а также необходимость иметь в штате или на аутсорсе IT-специалиста.

Чек-лист для выбора CRM

- специализация — имеет ли система функционал, разработанный именно для стоматологии (интеграция с оборудованием, шаблоны документов)?

- масштабируемость — подойдет ли решение для вашей клиники, если вы решите открыть новый филиал или расширить штат?

- интеграции — можно ли интегрировать систему с онлайн-кассой, IP-телефонией, сайтом клиники и другими платформами?

- безопасность — соответствует ли система требованиям о хранении персональных и медицинских данных?

- поддержка и обучение — предлагает ли разработчик ПО качественное обучение для персонала и оперативную техподдержку?

- стоимость — какой функционал входит в стоимость лицензии на покупку программы или подписки, а за что придется доплачивать?

Часто задаваемые вопросы

Существуют ли профильные CRM для стоматологии?

Да, и это — лучший выбор для стоматологии. В отличие от универсальных CRM, профильные решения, такие как 1С: Медицина. Стоматологическая клиника, включают в себя весь необходимый инструментарий: от ведения зубной формулы и составления детализированных планов лечения до интеграции с визиографами и ортопантомографами.

Какому персоналу требуется доступ к CRM?

Доступ к системе нужен всем сотрудникам, но с разными правами:

- руководитель — аналитика и отчеты;

- врачи — электронные медкарты и расписание;

- администраторы — запись на прием и оплата услуг;

- маркетологи — анализ рекламных кампаний.

Гибкая настройка прав доступа позволяет каждому сотруднику видеть только ту информацию, которая необходима для работы.

Как часто нужно платить за использование CRM?

Облачные системы предполагают подписную модель оплаты с ежемесячной или ежегодной оплатой. Стоимость подписки часто зависит от количества пользователей или объема данных. Коробочные системы предполагают единовременную покупку лицензии. Кроме того, стоит учитывать дополнительные расходы на обновления и техподдержку.

Вывод

Внедрение CRM — стратегическая инвестиция в будущее. Использование программного обеспечения не только помогает навести порядок в рабочих процессах, но и дает возможность вывести на новый уровень качество работы всего учреждения. 1С:Медицина. Стоматологическая клиника является одним из лидеров рынка специализированного ПО и предлагает комплексное решение для автоматизации всех аспектов деятельности стоматологии. Выбирая проверенный продукт, вы получаете надежный фундамент для укрепления позиций бизнеса и повышения лояльности пациентов.

Мебельные диваны занимают центральное место в интерьере многих домов и квартир, так как сочетание комфорта, функциональности и эстетики делает диван незаменимым элементом гостиной, спальни или кабинета. Современный рынок предлагает широкий ассортимент разнообразных видов и типов диванов, каждый из которых рассчитан на определённые задачи и предпочтения пользователя. Данная статья является обзором основных видов, механизмов трансформации, материалов и конструктивных особенностей диванов. По виду конструкции они делятся на угловые диваны, прямые, модульные и ортопедические диваны. Угловой диван отличается L-образной формой, которая позволяет эффективно использовать углы комнаты, создавая дополнительное спальное место и максимизируя пространство. Прямые диваны представляют собой классическую линейную форму и подходят для помещения с ограниченной площадью. Модульные диваны состоят из отдельных частей, которые можно переставлять в зависимости от задачи или конфигурации комнаты. Часто такие диваны применяются в больших гостиных или офисных зонах.

Особое внимание уделяют ортопедическим диванам, которые разработаны с учётом поддержки позвоночника и правильного распределения нагрузки. Они оборудованы специальными ортопедическими матрасами и каркасами, обеспечивающими комфорт сна и отдыха, и рекомендованы людям с проблемами опорно-двигательного аппарата. В то же время в продаже встречаются классические мягкие диваны с традиционными матрасами и поролоном, которые предназначены для повседневного использования и дают высокий уровень комфорта.

Механизмы трансформации диванов разнообразны и делятся на несколько популярных видов. Растяжной механизм (еврокнижка) позволяет выдвигать сиденье вперёд, одновременно опуская спинку, таким образом получая ровное спальное место. Раскладушка — классический вариант, где внутрь дивана спрятана металлическая конструкция с раскладывающейся рамой и матрасом. Механизм «дельфин» выдвигает дополнительную часть под сиденьем, образуя просторное место для сна. Система «аккордеон» трансформируется путём складывания дивана в три части, позволяя быстро и легко подготовить спальное место. Инновационные механизмы автоматического раскладывания популярны для облегчения использования, особенно если планируется регулярное превращение дивана в кровать.

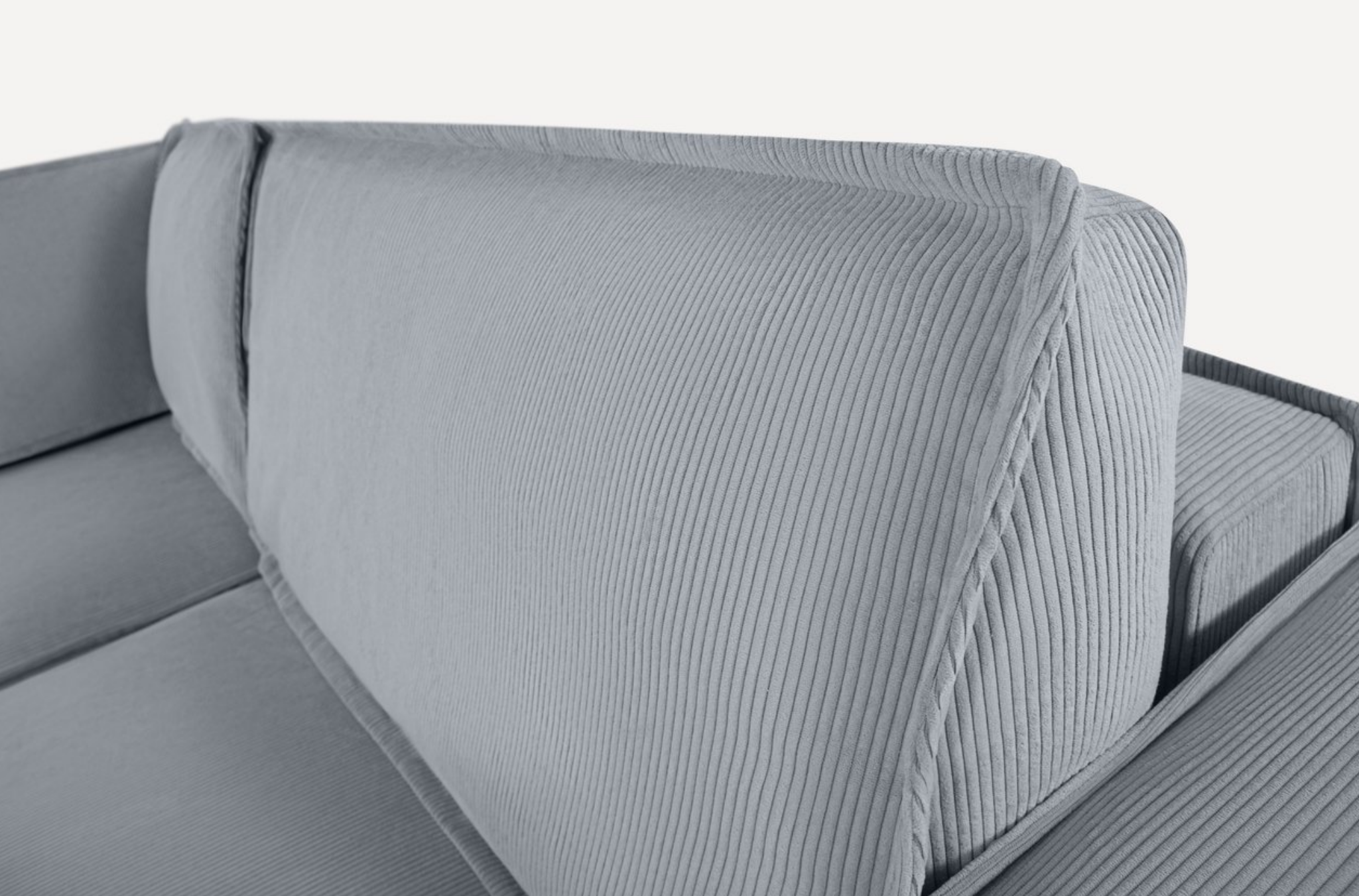

Обивочные материалы делятся на натуральные и искусственные. Натуральная кожа отличается долговечностью, износостойкостью и элегантным внешним видом, но требует ухода и имеет высокую стоимость. Тканевые обивки разнообразны по текстуре и цветам — от велюра и жаккарда до микрофибры и рогожки. Микрофибра устойчива к загрязнениям и легко чистится, она популярна в семьях с маленькими детьми и домашними животными. Велюр придаёт мебели шикарный и мягкий вид, но требует более бережного обращения. Для защиты часто применяются дополнительная пропитка или покрытие, улучшающие устойчивость к пятнам и воде.

Наполнители подушек и сидений также имеют значение для удобства и долговечности дивана. Чаще всего в качестве наполнителя используют пенополиуретан различной плотности, обеспечивающий упругость и форму. Пружинные блоки (пятозвёздочные или зависимые) добавляют эластичность и способствуют правильному распределению веса. Встречаются комбинированные наполнители, где сочетаются поролон и синтепон, что делает поверхность мягкой и комфортной одновременно. Натуральный латекс имеет гипоаллергенные свойства, и он более долговечен, чем поролон. Прочные и дышащие наполнители продлевают срок службы дивана и улучшают качество отдыха.

Конструкция опор и подлокотников несёт важную роль в общем восприятии дивана и его функциональности. Опоры могут быть выполнены из дерева, металла или пластика. Деревянные ножки часто используются в классических моделей, придавая им тепло и натуральный вид. Металлические каркасы обеспечивают надёжность и выдерживают большой вес. Подлокотники бывают различной формы и ширины: широкие служат дополнительным местом для отдыха рук, узкие и минималистичные экономят пространство. Некоторые модели оснащены встроенными подстаканниками, ящиками для хранения или даже компактными столиками.

Спальные места в диванах тоже отличаются размерами и формой. Односпальные, одноместные модели подходя для небольших комнат, где важно стабильное качество сна. Двуспальные диваны обладают большим спальным местом, подходящим для комфортного отдыха двух человек. Кроме того, существуют варианты с расширенной спальной зоной благодаря выдвижным элементам или дополнительным модулям. Габариты диванов влияют на выбор конкретной модели в зависимости от площади комнаты. Компактные модели хорошо впишутся в студии или небольшие квартиры, а массивные и просторные — в загородные дома.

Наличие или отсутствие места для хранения — важная функция современных диванов. Многие угловые и прямые диваны оснащены вместительными секциями под сиденьем для хранения постельного белья, подушек и других вещей. Это позволяет эффективно использовать место и поддерживать порядок в помещении. Варианты без дополнительного хранения подходят, если акцент делается на дизайн и комфорт, а место для хранения организовано отдельно.

Материал основания дивана оказывает влияние на прочность всей конструкции. Чаще всего используют деревянный каркас из хвойных пород, которые являются прочными и недорогими. Более дорогие диваны имеют каркасы из бука или дуба, которые обладают отличной долговечностью и устойчивы к нагрузкам. Металлическое основание применяют для усиления конструкции и увеличения срока службы, особенно в раскладных моделях с сложным механизмом. Соединения и крепёжные элементы для каркаса изготовляются из металла для обеспечения надёжности и безопасности эксплуатации.

В итоге, выбор дивана зависит от ряда факторов: предназначения (место отдыха или кровать), габаритов помещения, требуемого уровня комфорта и дополнительных функций. Угловые диваны подходят для вместительных помещений и семьи, ортопедические — для здоровья, модульные — для универсальности и перестановок. Разнообразие материалов обивки удовлетворит любые эстетические пожелания и условия эксплуатации, а механизмы трансформации сделают диван многофункциональным. Наполнители, опоры и подлокотники оказывают влияние на долговечность и комфорт, а наличие места для хранения решит задачи оптимизации пространства.

Корм для собак: основы выбора, вида и роль в здоровье питомцев

Питание — один из важнейших факторов, определяющих качество жизни и продолжительность существования домашнего животного. Для собаки правильно подобранный рацион играет не меньшую роль, чем прогулки, активность или ветеринарный уход. От него напрямую зависят физическое состояние, иммунитет, шерсть, кожа, настроение и даже поведение. Современные производители уделяют питанию питомцев огромное внимание, предлагая разные типы рационов, соответствующих породе, возрасту и образу жизни животных.

На рынке представлено множество брендов, среди которых стоит выделить Carnica — производителя натурального и сбалансированного питания для собак и кошек. Корма Carnica создаются по принципу «здоровье через питание»: их рецептуры включают высококачественные мясные ингредиенты, полезные масла, витамины и пробиотики. Продукция не содержит искусственных усилителей вкуса, ароматизаторов и красителей. Каждый рацион разрабатывается с учётом потребностей собак по возрасту, весу и уровню активности.

Если вы ищете качественный и сбалансированный корм для собак, обращайте внимание не только на состав и класс продукта, но и на репутацию бренда. Carnica сочетает научный подход и заботу о природе — компания придерживается принципов устойчивого производства и использует упаковку из перерабатываемых материалов.

1. Эволюция собачьего рациона

Если обратиться к истории, домашняя собака унаследовала пищевые привычки от своих предков — волков и диких псов. Рацион этих животных включал мясо, внутренности добычи, кости, растения, а иногда и остатки падали. Сначала собаки питались остатками со стола человека, но такой способ был небалансированным. Только в XX веке появились промышленные корма, что стало шагом к осознанному подходу к питанию животных.

Современные бренды, такие как Carnica, используют результаты многолетних исследований физиологии собак, создавая формулы, которые максимально соответствуют естественным потребностям питомцев.

2. Основные виды кормов

На рынке существует несколько типов кормов:

- Сухой корм. Универсальный и практичный вариант. Корма Carnica этой категории производятся с низким содержанием влаги и удобны для хранения. Гранулы помогают укреплять десны и очищать зубы собаки от налета.

- Влажный корм. Отличается высокой ароматностью и естественным вкусом. В линейке Carnica Wet Food используются натуральные мясные ингредиенты с добавлением овощей, выводя влажные рационы на уровень премиального питания.

- Полувлажный корм. Компромисс между сухим и влажным — удобен для собак с чувствительным пищеварением.

- Натуральное питание. Домашнее приготовление требует точного расчёта питательных веществ, чтобы избежать дефицита витаминов или дисбаланса.

3. Классификация по качеству

В зависимости от состава и технологии производства корма делят на несколько классов:

- Эконом

- Премиум

- Супер-премиум

- Холистик

Бренд Carnica выпускает корма уровня супер-премиум и холистик, где в основе — мясо высокого качества, сбалансированный набор витаминов, минералов и Омега‑жирных кислот. Такие продукты подходят даже для собак с чувствительной системой пищеварения или склонностью к аллергии.

4. Состав и баланс питательных веществ

Полноценный рацион должен включать белки, жиры, углеводы, клетчатку, витамины и микроэлементы.Баланс этих веществ — ключ к здоровью питомца. Формулы Carnica тщательно просчитывают оптимальное соотношение нутриентов, чтобы обеспечить энергию, блестящую шерсть и крепкий иммунитет.

5. Подбор корма в зависимости от особенностей животного

Подбирать корм следует по возрасту, породе, активности и состоянию здоровья питомца. Для щенков и взрослых собак Carnica предлагает отдельные линейки, учитывающие различия в потребности в белке, кальции и калорийности.

6. Роль воды и режима питания

Даже лучший корм не будет полезен без достаточного количества воды. Особенно важно это для собак, питающихся сухими гранулами. Carnica рекомендует обеспечивать питомца постоянным доступом к свежей воде и придерживаться стабильного режима кормления.

7. Распространённые ошибки при кормлении

Ошибки вроде смешивания кормов разных брендов, перекармливания или неправильного хранения могут свести пользу на нет. Корма Carnica поставляются в герметичных упаковках с многоразовыми застёжками, что помогает сохранить свежесть и аромат продукта.

8. Современные тенденции и инновации

В индустрии кормов активно развиваются экологичные технологии и поиск альтернативных источников белка. Компания Carnica разрабатывает рецептуры сухих и влажных кормов для кошек и собак, включая специальные линии, адаптированные под возраст, породу и особенности здоровья питомцев, такие как поддержка иммунитета, контроль веса, питание для стерилизованных животных и корма для чувствительного пищеварения.

9. Как оценить качество корма

Главные признаки хорошего корма — мясо на первом месте в составе, отсутствие искусственных добавок и наличие полезных жиров, витаминов и минералов. Carnica полностью соответствует этим критериям и проходит лабораторный контроль качества.

Запуск бизнеса в Европе подразумевает полноценный выход на международный рынок. Кто-то подобным образом масштабирует любимое дело, привлекает новых партнеров и клиентов. Вести предпринимательскую деятельность в Европе могут как крупные компании, так и частные предприниматели и представители малого бизнеса. Главное, отыскать ту страну, в которой есть шанс работать на более выгодных условиях. Регистрация организации в ЕС зачастую позволяет получить лучшие условия в рамках конкретных юрисдикций при условии выполнения требований для ведения бизнеса.

Грамотно подобранное налоговое резидентство позволяет значительно оптимизировать затраты, тем самым увеличивая доход. Этим объясняется стремление многих бизнесменов из тех стран, где фискальная нагрузка довольно ощутима, перенести бизнес туда, где налоги более лояльны.

Многим странам выгодно развитие предпринимательства на их территории. Опять же при открытии компании можно получить дополнительные плюсы. Примером тому может стать ВНЖ Испании через ИП. И подобные предложения встречаются и в других государствах. Регистрируешь компанию, подтверждаешь наличие сбережений, обзаводишься жильём, в том числе, арендным, и можно считать, что основные условия выполнены.

А теперь — самое интересное! Бизнес за границей становится в разы выгоднее, когда вы выходите из статуса «иностранца». Для этого существуют упрощенные программы, позволяющие получить второй паспорт ЕС. Что это дает? Не просто бумагу — это совершенно другой уровень: к вам относятся на равных, открываются лучшие налоговые условия, появляются новые партнерства и возможности масштабировать дело так, как раньше не позволял статус. Будут вопросы — задайте их бесплатно специалисту International Business.

В какой стране открыть бизнес

Если предприятие не производит какую-либо специфическую для выбранный европейской страны продукцию, то на прибыли это может отразиться положительно. Можно перечислить 5 государств, в которые стремятся предприниматели именно по причине действующей низкой налоговой ставки:

- Венгрия — 9%;

- Болгария — 10%;

- Лихтенштейн -12,5%;

- Люксембург — 14%;

- Швейцария — 14,6%;

Венгрия

Помимо 9% налога предполагается еще 15% налог на прирост капитала. Как показывает практика, для предпринимателей и инвесторов самыми привлекательными считаются такие направления деятельности, как фармацевтика, машиностроение, туризм, IT и пищевая промышленность. Местные кадры неплохо подготовлены, особенно в сфере разработки программного обеспечения. Двойное налогообложение здесь отсутствует, что также не может не привлекать предпринимателей.

Болгария

Здесь наблюдается высокий уровень стабильности в макроэкономике, инфляция довольно низкая. Не только корпоративный налог, но и другие ставки снижены. Болгария выгодно расположена территориально, этот факт можно рассматривать, как расширение возможностей для бизнеса. Здесь действуют различные бизнес-программы поддерживаемые ЕС.

В стране действует упрощенная программа, которая позволяет получить статус гражданина за 12-18 месяцев. Как мы уже выяснили, это стратегически сильный инструмент для предпринимателя.

Лихтенштейн

Несмотря на то, что данная страна не входит в ЕС, она считается одним из важных финансовых центров благодаря низким налоговым ставкам и простоте регистрации компании. Количество зарегистрированных юридических лиц постоянно растет. На территории Лихтенштейна действует так называемый минимальный налог, который составляет 1800 швейцарских франков. Его берут в зачет корпоративного налога.

Предприниматели, решившиеся на открытие бизнеса на территории этой страны, отмечают не только высокий уровень жизни, но и достаточно стабильную деловую среду. Лихтенштейн открывает представителям бизнеса доступ к международным финансовым рынкам. Помимо низких ставок здесь действуют налоговые льготы. Законы Лихтенштейна достаточно строги, что актуально для тех, кто ценит финансовую конфиденциальность. По сути, это одна из наиболее процветающих, стабильных стран в Европе, способных дать инвесторам уверенность на долгосрочную перспективу.

Люксембург

Для ведения бизнеса здесь также имеются все возможности, в том числе, благодаря развитому финансовому и банковскому сектору. Бизнес активно поддерживается на государственном уровне, особенно актуальны стартапы в IT-сфере. Привлекательным является и тот факт, что начиная с 2025 года снизилась базовая ставка корпоративного налога на 1%, и теперь она составляет 14%.

Швейцария

Несмотря на то, что подобно Лихтенштейну Швейцария не является членом Евросоюза, её ценят, как важного партнёра. Этому способствуют различные соглашения, способствующие снижению рыночных барьеров. На внутреннем рынке Евросоюза страна работает практически на тех же условиях, что и члены ЕС. Многие выбирают её, как идеальную территорию для ведения онлайн-бизнеса. Для иностранных компаний Швейцария привлекательна простотой открытия предприятий, так как формы юридических лиц здесь действуют всего две: акционерное общество и общество с ограниченной ответственностью. Налоговая система подразумевает федеральный, кантональный и коммунальный уровни.

Чем привлекает открытие / ведение бизнеса за рубежом

Многие сегодня понимают необходимость расширения или просто открывают компанию на территории другой страны с нуля. Объяснить подобную тенденцию можно многими факторами. Имеют значение развитые технологии, глобализация, а также обретение новых возможностей. Выход на международные рынки для многих имеет решающее значение, так как повышает шансы на успешное развитие.

Путешествуя по миру, можно познакомиться не только с культурой и обычаями, но и с потребительскими привычками разных стран. Если действовать решительно, учитывая необходимые аспекты при разработке бизнес-плана, то можно значительно увеличить объемы продаж. На внутреннем рынке сделать это зачастую не представляется возможным.

Естественно, важно учитывать и тот факт, что в отдельных государствах существует своя специфика ведения бизнеса. Вряд ли получится обойтись без дополнительного обучения и адаптации. Несмотря на возможные трудности, перед теми, кто ценит собственное время и может обратить его в деньги, открываются практически неограниченные возможности!

Москва является крупнейшим деловым центром России, где сосредоточены крупнейшие российские и международные компании. Высокая концентрация бизнеса создает огромный спрос на аренду и покупку офисных помещений разного класса — от элитных бизнес-центров премиум-класса до небольших офисов эконом-сегмента.

Основные тенденции рынка офисной недвижимости

Рынок московской офисной недвижимости характеризуется высокой динамикой развития и разнообразием предложений. Основными тенденциями являются:

- Рост спроса: несмотря на экономические колебания, количество компаний, нуждающихся в качественных рабочих пространствах, постоянно увеличивается.

- Эволюция форматов: традиционные офисы постепенно уступают место гибким пространствам типа co-working'ов и креативных кластеров.

- Экологичность и энергоэффективность: современные арендаторы отдают предпочтение зданиям с высокими экологическими стандартами и низким энергопотреблением.

- Развитие технологий: внедрение цифровых решений для управления зданиями становится важным фактором конкурентоспособности.

Отличия между арендой и покупкой офисной недвижимости

Решив расширить свой бизнес, каждая компания сталкивается с выбором: аренда или покупка офисного помещения. Оба варианта имеют свои преимущества и недостатки.

Преимущества аренды:

- Минимальные стартовые вложения: аренда позволяет избежать значительных единовременных расходов на приобретение недвижимости.

- Гибкость: возможность менять адрес офиса в зависимости от потребностей бизнеса.

- Низкий риск: отсутствие обязательств по обслуживанию и ремонту здания.

- Экономия на налогах: расходы на аренду относятся к операционным затратам и уменьшают налогооблагаемую базу.

Недостатки аренды:

- Зависимость от собственника: срок договора ограничен, возможны повышения ставок и отказ от продления.

- Отсутствие собственности: вложенные средства не увеличивают капитализацию компании.

- Ограниченность изменений: невозможность проводить крупные реконструкции и перепланировки без согласия владельца.

Преимущества покупки:

- Собственность: полное владение недвижимостью увеличивает ликвидность активов компании.

- Инвестиции: рост стоимости недвижимости может стать источником дополнительного дохода.

- Финансовая стабильность: фиксированная ставка аренды на длительный период снижает риски роста издержек.

- Свобода действий: владелец вправе самостоятельно решать вопросы ремонта, модернизации и эксплуатации объекта.

Недостатки покупки:

- Высокие начальные затраты: значительные инвестиции требуют привлечения кредитов или собственных ресурсов.

- Обслуживание: ответственность за ремонт, содержание территории и коммунальные платежи ложится на компанию.

- Недоступность ликвидных средств: активы становятся временно замороженными в виде недвижимости.

Таким образом, решение о покупке или аренде зависит от стратегии компании, финансового положения и долгосрочной перспективы развития.

Сервисы поиска аренды и покупки офисной недвижимости

Для эффективного поиска аренды или продажи офиса в Москве существуют специализированные онлайн-сервисы, предлагающие удобные инструменты для подбора вариантов по заданным параметрам. Рассмотрим наиболее востребованные платформы.

Яндекс. Недвижимость

Сервис Яндекс. Недвижимость предлагает широкий выбор объектов коммерческой недвижимости, включая офисы различных классов. Пользователи могут искать помещения по таким критериям, как площадь, расположение, цена, наличие парковки и инфраструктуры. Удобная система фильтров позволяет быстро находить подходящие варианты.

Преимущества: доступность большого количества объявлений, возможность сравнения цен и условий аренды разных объектов.

Недостатки: ограниченный набор инструментов аналитики и недостаточная детализация описания некоторых объектов.

ЦИАН

ЦИАН — один из крупнейших порталов недвижимости в России, также активно развивающий сегмент коммерческих помещений. Здесь представлены объявления от собственников и агентств, позволяющие выбрать оптимальный вариант среди множества предложений.

Преимущества: широкая база данных, интуитивно понятный интерфейс, регулярные обновления базы объектов.

Недостатки: большое количество дублирующих объявлений, необходимость фильтрации нерелевантных результатов.

Avito Недвижимость

Avito давно зарекомендовал себя как надежный источник информации о продаже и аренде жилья, однако недавно сервис значительно расширил предложение коммерческой недвижимости. Теперь пользователи могут легко найти подходящий офис или коммерческое помещение, используя удобные фильтры и сортировку.

Преимущества: большой охват аудитории, доступные цены, разнообразие типов объектов.

Недостатки: меньшее количество специализированных аналитических функций по сравнению с профессиональными ресурсами.

Критерии выбора офисного помещения

Правильный выбор офисного помещения — ключевой фактор успешного функционирования бизнеса. Вот ключевые критерии, на которые стоит обратить внимание при поиске офиса:

- Расположение: близость к транспортным узлам, метро и другим инфраструктурным объектам влияет на комфорт сотрудников и клиентов.

- Класс здания: класс А, B+ или C определяет качество отделки, техническое оснащение и престижность адреса.

- Инфраструктура: наличие парковочных мест, кафе, зон отдыха и конференц-залов повышает привлекательность офиса.

- Площадь и конфигурация: правильный размер и рациональная планировка важны для комфортной работы команды.

- Стоимость аренды/покупки: соотношение цены и качества должно соответствовать ожиданиям компании.

Кроме того, полезно обращать внимание на перспективы развития района, динамику изменения стоимости аренды и потенциальные риски переуступки прав аренды.

Особенности московского рынка офисной недвижимости

Московский рынок офисной недвижимости отличается высоким уровнем конкуренции и постоянным обновлением предложений. Основные особенности включают:

- Широкий спектр предложений по цене и качеству.

- Наличие эксклюзивных проектов премиум-класса с уникальной архитектурой и техническими характеристиками.

- Высокий интерес инвесторов к крупным проектам и новым застройкам.

- Постоянное развитие деловой инфраструктуры районов.

Также важно учитывать сезонные колебания цен и влияние экономических факторов на стоимость аренды и купли-продажи которые можно отслеживать на сервисах поиска офисной недвижимости таких как «OfficeNavigator» и другие.

Заключение

Выбор правильного офиса играет важную роль в успешной работе любого бизнеса. Современный рынок офисной недвижимости Москвы предлагает множество вариантов, соответствующих различным требованиям и возможностям. Важно грамотно подойти к выбору сервиса поиска, внимательно оценить характеристики предлагаемого помещения и учесть специфику местного рынка.

Подходящий офис позволит создать комфортные условия труда, повысить эффективность персонала и обеспечить устойчивое развитие вашей компании.

Танк-контейнер — специализированная транспортная единица, предназначенная для перевозки жидких, газообразных и порошкообразных грузов. Внешне представляет собой стандартный грузовой контейнер международного формата ISO (обычно длиной 20 футов), внутри которого установлен герметичный резервуар (танк). Такие емкости отличаются повышенной прочностью конструкции, способностью выдерживать давление и обеспечивать безопасность транспортировки опасных веществ. Эти устройства предоставляют возможность безопасной доставки грузов различного назначения на большие расстояния всеми основными видами транспорта: водным, железнодорожным, автомобильным.

Особенности конструкции

Основной элемент танка-контейнера — внутренняя емкость, выполненная из высокопрочной стали, алюминия или композитных материалов. Она оснащена насосами, системами подогрева/охлаждения, вентиляционными клапанами и сливными устройствами. Контейнер оснащен креплениями для фиксации на железнодорожном подвижном составе, суднах и автомобилях, обеспечивая надежную перевозку различными видами транспорта.

Типы танк-контейнеров

Существует несколько видов танк-контейнеров, различающихся назначением и конструкцией:

- Стандартные — предназначены для широкого спектра жидкостей, включая пищевые продукты, химикаты, нефтепродукты.

- Термоизолированные — оборудованы теплоизоляционным слоем, обеспечивающим поддержание заданной температуры груза (например, при перевозке замороженных продуктов).

- Рефрижераторные — оснащены системой охлаждения, позволяющей поддерживать низкую температуру груза длительное время.

- Контейнеры повышенного давления — специально разработаны для транспортировки сжиженных газов и аммиака.

- Многоцелевые (комбинированные) — универсальные модели, способные перевозить различные виды продукции благодаря наличию сменных внутренних емкостей.

Применение танк-контейнеров

Основная сфера применения танк-контейнеров — международные грузоперевозки на дальние расстояния морским, железнодорожным и автомобильным транспортом. Они позволяют доставлять жидкости и химические вещества практически в любую точку мира безопасным способом, минимизируя риски утечек и загрязнений окружающей среды.

Наиболее распространённые сферы использования:

- Перевозка пищевых масел, виноматериалов, соков и другой пищевой продукции.

- Транспортировка топлива, нефти и нефтепродуктов.

- Доставка химических реагентов, кислот, щелочей и иных агрессивных сред.

- Поставка сжиженного газа, пропана, бутана и прочих горючих веществ.

Использование танк-контейнеров значительно упрощает логистику предприятий, позволяя быстро переключаться между разными транспортными средствами без перегрузки продукта.

Эксплуатационные характеристики

При правильной эксплуатации танк-контейнеры обеспечивают высокую степень безопасности и долговечности. Основные правила эксплуатации включают:

- Регулярное техническое обслуживание и проверку состояния резервуара перед каждой загрузкой.

- Соблюдение норм загрузки и разгрузки, установленных производителем.

- Периодическое тестирование системы вентиляции и поддержания температурного режима.

- Использование сертифицированных станций мойки и дегазации для очистки танков от остатков предыдущего груза.

Соблюдение правил эксплуатации позволяет существенно продлить срок службы контейнера и минимизировать вероятность аварийных ситуаций.

Преимущества использования танк-контейнеров

Основные преимущества использования танк-контейнеров заключаются в следующем:

- Возможность многоразового использования одного транспортного средства для различных типов груза.

- Высокая надежность и устойчивость к внешним воздействиям.

- Легкость интеграции в существующую инфраструктуру транспортных компаний.

- Минимизация затрат на перевалку и промежуточные складские операции.

- Обеспечение высокого уровня экологической безопасности при перевозке потенциально опасных грузов.

Таким образом, танк-контейнеры являются важным элементом современной транспортной инфраструктуры, способствующим эффективному перемещению больших объемов жидкостей и химических веществ с высокой степенью надежности и безопасности.

Аренда и покупка танк-контейнеров: основы выбора и особенности эксплуатации

Для организаций, занимающихся регулярными международными перевозками жидких, газовых и сыпучих товаров, актуальным становится вопрос приобретения или аренды специализированных транспортных единиц — танк-контейнеров.

Выбор между покупкой и арендой зависит от многих факторов, среди которых объемы перевозок, специфика бизнеса, финансовые возможности компании и необходимость постоянного обновления парка оборудования.

Покупка танк-контейнеров

Покупка собственного парк танк-контейнеров является оптимальным решением для крупных международных операторов с высоким уровнем постоянных отправлений. Среди преимуществ покупки выделяются следующие аспекты:

- Полный контроль над техническим состоянием своего оборудования.

- Отсутствие ограничений по количеству циклов аренды и длительности контрактов.

- Простота планирования операций, отсутствие риска перебоев поставок вследствие проблем с контрагентами.

- Возможности оптимизации расходов путем самостоятельного обслуживания и ремонта техники.

Однако покупка танк-контейнеров связана также с определенными рисками и сложностями. К ним относятся высокие первоначальные вложения, выбор надежного поставщика: 40REF или любого другого, необходимость регулярного технического обслуживания и ремонтов, трудности с обеспечением соответствия международным стандартам качества и экологии.

Кроме того, приобретение собственных танк-контейнеров предполагает наличие достаточного количества квалифицированного персонала для управления оборудованием, хранения и контроля сроков проверок.

Аренда танк-контейнеров

Аренда танк-контейнеров — оптимальный вариант для небольших и средних предприятий, которым требуются специализированные транспортные единицы лишь периодически или нерегулярно. Основными преимуществами аренды выступают:

- Низкий порог входа: аренда обходится дешевле первоначального приобретения дорогостоящего оборудования.

- Отсутствует необходимость заботиться о техническом обслуживании и ремонте устройств.

- Доступность широкой линейки моделей, позволяющих выбрать подходящий тип танка для конкретного груза.

- Гибкость в выборе сроков аренды и условий сотрудничества с поставщиками услуг.

Недостатки аренды связаны главным образом с ограничениями со стороны арендодателя относительно продолжительности контракта, частоты использования и географического покрытия.

Перед подписанием договора аренды важно учитывать условия предоставления сервиса, такие как:

- Наличие сервисных центров для планового техобслуживания и устранения неисправностей.

- Соответствие используемых контейнеров требованиям международных стандартов и сертификаций.

- Прозрачность ценообразования и дополнительные услуги, предоставляемые поставщиком.

Как выбрать оптимальную стратегию?

Чтобы сделать правильный выбор между приобретением и арендой танк-контейнеров, необходимо проанализировать конкретные потребности предприятия и определить критерии оценки эффективности решения:

- Оценить объем планируемых перевозок и частоту отправки грузов.

- Рассчитать затраты на покупку и эксплуатацию собственного парка оборудования против стоимости долгосрочных договоров аренды.

- Определить требования к качеству и экологическим характеристикам используемого оборудования.

- Учесть доступность сервисов поддержки и гарантийного обслуживания.

Таким образом, решение о покупке или аренде танк-контейнеров должно основываться на тщательном анализе потребностей бизнеса, финансовых возможностей и особенностей конкретной отрасли деятельности. Правильный подход позволит обеспечить максимальную эффективность перевозок и сократить издержки, повышая конкурентоспособность компании на рынке.

OMODA представляет собой бренд премиальных моделей автомобилей китайского концерна Chery Automobile, ориентированный на европейский рынок. Сегодня мы рассмотрим две интересные новинки от OMODA — модели C5 и S5, которые привлекли внимание российских покупателей своей привлекательной внешностью, комфортом и техническими характеристиками.

Описание OMODA C5

OMODA C5 является представителем сегмента среднеразмерных кроссоверов класса SUV-C. Этот автомобиль выделяется своими аэродинамическими формами кузова, выразительной передней частью с крупными светодиодными фарами и аккуратной решеткой радиатора. Задняя часть автомобиля также выглядит эффектно благодаря современной оптике с плавными линиями и элегантному спойлеру на крыше.

Автомобиль доступен с двумя вариантами двигателей: бензиновым объемом 1,5 литра мощностью 156 л. с., оснащенным турбонаддувом, и гибридным двигателем (Phev), работающим совместно с электродвигателем. Трансмиссия представлена механической коробкой передач и вариатором.

В салоне OMODA C5 превалирует минимализм и современность. Высококачественный пластик, мягкая отделка сидений, современные материалы делают интерьер приятным глазу и комфортным для водителя и пассажиров. Центральная консоль оснащена большим сенсорным экраном мультимедийной системы с поддержкой Apple CarPlay и Android Auto. Эргономичные сиденья обеспечивают высокий уровень комфорта даже на дальних дистанциях.

Отдельно стоит отметить наличие множества современных функций безопасности, включая адаптивный круиз-контроль, систему предупреждения столкновений, автоматическое экстренное торможение и помощь водителю при удержании полосы движения.

Особенности OMODA S5

Модель OMODA S5 относится к компактным городским кроссоверам (класс B-SUV). Автомобиль имеет яркую внешность, отличающуюся агрессивными очертаниями переднего бампера, спортивной крышей и большими колесами. Несмотря на небольшие габариты, салон S5 просторнее многих конкурентов своего класса.

Под капотом у S5 работает тот же турбомотор объемом 1,5 литра мощностью 156 лошадиных сил, однако доступна и менее мощная версия двигателя объемом 1,6 литра, развивающая мощность около 120 л. с. Вариатор и механическая коробка передач предоставляют покупателю выбор трансмиссии в зависимости от предпочтений вождения.

Интерьер S5 выполнен стильно и аккуратно, преобладают мягкие и приятные на ощупь материалы отделки. Панель приборов и центральная консоль выполнены лаконично и удобно расположены относительно рулевого колеса. Экран мультимедиа отличается высокой четкостью и отзывчивостью, обеспечивая легкое управление навигационной системой и развлечениями.

Безопасность OMODA S5 включает такие полезные опции, как контроль слепых зон, ассистент парковки, систему распознавания пешеходов и многое другое, повышая общий уровень защиты на дороге.

Основные отличия интерьеров моделей OMODA C5 и S5 заключаются в размере пространства внутри салона, уровне эргономики и общей атмосфере дизайна:

Итоги обзора

Оба автомобиля демонстрируют удачное сочетание стиля, динамики и функциональности. Для тех, кто ищет городской кроссовер с ярким дизайном и доступными технологиями, идеальным выбором станет OMODA S5. Тем, кому необходим больший объем салона и багажника, подойдет кроссовер OMODA C5, обладающий повышенной вместимостью и высоким уровнем комфорта. Официальный дилер OMODA предоставит автомобили для тест-драйва и конечного выбора.

Выбор между этими моделями зависит исключительно от ваших личных предпочтений и потребностей. Обе машины отлично подойдут российским дорогам и климатическим условиям, радуя владельцев современными решениями и удобством эксплуатации.